身边多少人,只用了2-3年时间,

完成了人生的巨大蜕变:

从lowest of lowest,到highest of highest -

从中关村创业大街,到曼哈顿上的华尔街 -

他们曾经是媒体上的nobody,

现在则是占据了全球的所有主流媒体的头条 -

这一切,也仅仅是2,3年。

谁又能想到,他们的陨落又是那么的快,

快的让人无法呼吸。

#币圈一天/人间一年

2022年11月15日,上海段和段(北京)律师事务所合伙人丁杰律师在微信朋友圈发布了这样一条动态,动态发布在FTX破产事件的大背景下,道出了加密货币圈让人前赴后继为其深陷其中的根源,也写尽了加密货币市场的波诡云谲。

事实证明,FTX事件发酵很快,采访丁律师的时间在11月16日,丁律师发表的一些观点,在16日至18日这几天,确实得到了验证。

作为一个在全球200多个国家,拥有超过600万用户的加密货币平台,FTX的破产给用户造成的损失难以计量。仅根据丁杰律师团队近期接触到的包括机构在内的华语区受害者而言,造成的损失超过1亿美元。

在巨大的损失面前,追回损失,已成为当下绝大部分投资者的重中之重。但跟华尔街上的资本巨头相比,我们的华人机构和个体又该如何追偿?如何最大限度地追回已损失的资产?

丁杰在接受WEB3笔记采访时表示,很多人都先入为主,以为FTX在美国申请破产保护,就要按照美国破产法Chapter11的规定进行追偿,但“没有人质疑这个问题预设的前提, 美国法项下的Chapter11一定是正确的路径吗?一定是唯一的路径吗?是否还可以尝试chapter7或者其他国家和地区的破产法相关的法律?”

作为一名老韭菜,丁杰律师曾经服务于诸多顶级的区块链和加密数字货币行业的机构和个人,也曾经参与了2008年全球雷曼破产事件,他根据他的从业经验,详细研究了FTX事件中的华语投资人的构成,研究了新任FTX CEO的履历、研究了负责FTX破产案的法官,进而为全球华语区的受害者制定了一套国际追偿战略;此外,并利用自己的人脉和经验,打造了一支支持华语区跨国追偿的豪华律师团队,以及合理管理律师费用的方法。以下是采访摘录,为您展示丁杰律师系统的华人跨国追偿方案。

方案一:组建华语区追偿委员会

Web3笔记:你是从什么时间开始关注FTX的?

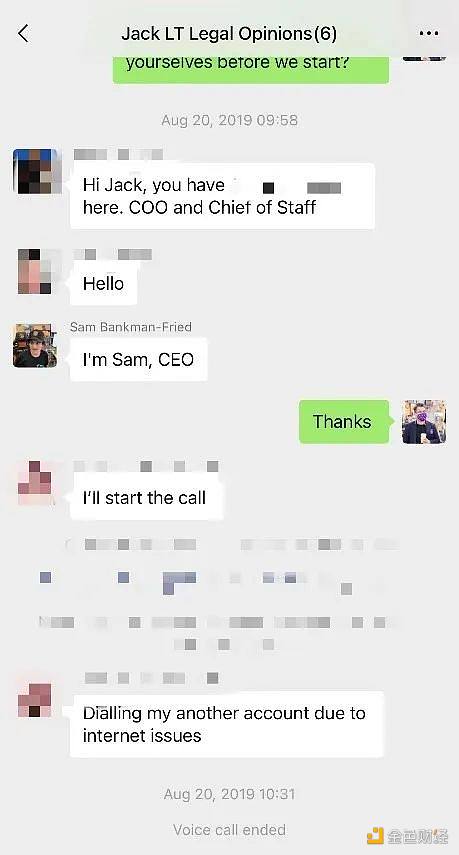

丁杰:我给你看一个微信。你看这是什么时候?这个人是谁?

所以,早在2019年FTX的创始人Sam就已经找过我想要咨询法律意见,(2019年)8月20日我们一起开电话会议,彼时他也刚刚崭露头角。所以我其实一直都在关注FTX。

Web3笔记:FTX在全球200多个国家有600万用户,国内大概有多少人将因其破产而产生损失?

丁杰:严格意义从法律上来讲,本来Blockchain & Crypto就是一个全球性的东西,很难以某个国家的地理范围来定义,所以我比较倾向用大中华地区,或者以Chinese Speaking Community(华语区)谈论。因为这个是有共性的。

什么共性呢?中国人跟美国人和欧洲人做投资的理念不太一样。大多数美国人和欧洲人做投资相对比较规矩,比如说做基金,那就申请牌照,再找LP。我们很多Chinese Speaking Community的投资者,很多时候比如要去投类似FTX的股权项目,可能找一个中间人过一手、两手,甚至呢在FTX上面做交易的时候,很多人也都不使用自己的护照,可能在离岸的BVI(英属维尔京群岛的英文简称)或者其他地方成立一个空壳公司,用空壳公司的名义在交易所做KYC(身份认证:Know Your Customer的简称)和交易。

无论如何,以数量级来看,到目前为止我们接触过的债权人,统计损失金额超过1亿美金。从FTX破产-国际追偿小组发布FTX破产申请全文(11月13日)推送的当晚到第二天早上,就已经累计到4000多万美金。

Web3笔记:如果按照美国破产法Chapter11的规定,什么样的人是债权人?我们去追偿的时候能否被定义为债权人?

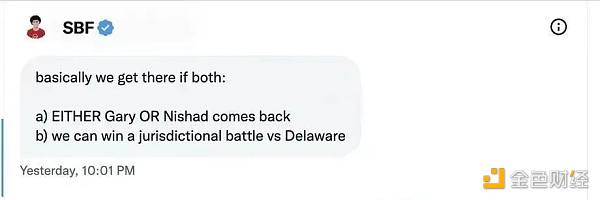

丁杰:首先,根据我们目前的调研来看的话,很多人都先入为主,现在市场上有许多纷杂的声音。现在FTX在美国申请破产保护,那就一定按照Chapter11来吗?没有人质疑这个问题预设的前提。美国法项下的Chapter11一定是正确的路径吗?一定是唯一的路径吗?可能还有chapter7或者其他破产法法律可以尝试。为什么要局限在Chapter11上?【编辑补充1:在采访完丁律师的几小时后,Sam先生自己承认可能选错了特拉华州去申请chapter 11】【编辑补充2:在发布本文的几小时前,如丁律师所判断,相关利益方已经开始了管辖权争议的诉讼】

其次,为什么要找新加坡的律师?我们不但跟新加坡的律师谈,还跟香港律师、安提瓜律师、BVI律师、开曼律师等不同地区的律师谈。因为美国海外的投资者第一个应该想的是哪个法域对我们走程序是最有利的,而不是消息一出来就死抠“美国Chapter11”。如果我们有足够的人数、能量做更深入的调研,说不定我们有机会质疑Chapter11,或许海外的诉讼对投资人更有利,那为什么不考虑呢?当然,也许经过可行性分析之后也只能走Chapter11,那至少我们做过前期的研究得出结论Chapter11更具有可行性。

所以这个消息一出来,大家都会说,这是一个美国·Chapter11的问题,那我们应该赶快去美国找做Chapter11的律师。但问题是,我们有没有做过研讨?这个路径是不是最快的?对投资人最有利的?如果说对我们最有利,那才涉及找美国的律师。

为什么要考虑新加坡或者开曼、BVI等离岸司法管辖区?因为这里还有一些更细致的因素,比如,FTX的投资者、受害人很多,可以分为几类。第一类,纯粹以中国护照身份在FTX做交易,无论量级多大,因为是以个人名义,我将其称为散户。

第二类,没有以中国护照身份做KYC,而是以海外某一家公司的身份做KYC,实际上还是个人身份交易。

第三类是除了做交易外,还是FTX的股权投资人,作为股权投资人和作为顾客在FTX的法律权益范围是不同的。

第四类,既是FTX的投资人,也是FTX的顾客。

还有更复杂的第五类,为什么涉及到BVI、开曼,是因为有些基金成立在那里,我们这里有中国投资人投到基金里,基金又和FTX有关系。这种情况投资人的钱实际上没有放在FTX的平台上,可能只是作为某个基金的LP受损。

所以从第一天的4000多万美金到现在的1亿美金,每个人的情况很不一样的。

以前我做过一个跨境维权的案子,当时有100个中国人去美国做投资移民,每个人拿了50万美金,结果被骗了,需要维权。同样是每个人的思考方向不一样,有些人说我不要美国绿卡,就想把钱退了,有些人就是要美国绿卡,不要钱。FTX破产国际追偿同理,每个人诉求不一样,很难同时推动起来。

我的设想是做一个Chinese Speaking Community,华语区里最大的FTX追偿委员会。这样的一个委员会站在国际层面上,在国际的债权人中,代表我们来发声。中国社区的声音是需要被听到的。

我们国人“抱团”的精神其实从以前开始就没有那么强烈。尤其是被欺负的时候,容易被人分而制之。所以我们现在想做的事,就是看有没有一群热心的行业里面的领军人物,暂且不要在乎自己的得失,将大家团结起来。

在此之前,我们这个债权人委员会先做起来,做起来的目的是什么?是要跟欧美人,跟世界上最大的FTX的债权人,有一个同等的对话平台。你有2000万美金,我有500万美金,加起来2500万美金,在整个债权人里不算什么。但大家不断团结起来,如果我们能够做一个委员会出来,可能是2个亿美金、3个亿美金的代表。

那个时候我们以委员会为代表,律师可以是我,也可以是别的更优秀的律师,都没有问题。如果我们成功把委员会做起来,我们就可以尝试直接去跟FTX新任CEO——John去谈,直接去联系FTX的各方专业顾问,和相关的专业人士建立合作,取得第一手信息。如果不得不走chapter11的话,那么过程中发现John先生或者其它方有利益冲突的地方 – 假设极端情况下,比如有一个很好的资产没有做公开售卖,让“熟人”低价购买,作为中国的债权人委员会、中国债权人的发声者,我们是可以向法院提异议的。如果我们有机会得到FTX的资产,也有可能公开售卖该资产,竞标中资产价格越高,追回钱款越多,债权人得益最多。所以这个委员会至关重要,能否形成这样一个坚实的委员会非常重要。

Web3笔记:按照您说的形成这样一个团体或者社区的话,难度多高?

难度,其实不是在委员会成立之后,我们用过去积累起来的工作经历、法律经验,去跟美国人或者跟其他人周旋。最大的难点就是我们内部声音。我做过的那个近100人的跨境维权案里,除了我的业务能力,还有一个关键因素,是一个受尊敬的老大哥的出现。

他说一句话,后边的人都跟他。方案和方式由我和团队来把关,大哥听我们分析,如果我们给的方案大哥觉得可以,大哥身边的人也就可以了。大哥非常地支持。这是意见领袖的作用。

那这个人在哪里?每个人其实都有私心,这是符合人性的。有些人会这样思考:组成一个委员会有什么收效?对自己的经济利益有多大的帮助?我们真的接触了不少人和机构。我每天也会开很多不同小组的会,每个组都有一个带领人。这些人之间也会有不同的考虑。一句话得翻译成好几种语言、好几种方式。

总而言之,最大的难点是形成一个平台、一个团结的力量,其他都白扯。为什么呢?没有一个大的平台的支持,在海外做任何的维权行动都会有巨大的成本。暂且不谈国内的成本,光国外就有很大的成本。即使是一个2000万美金的损失的一个老总,单枪匹马能够有这么大体量的资金支撑?每个人自己都会去算这笔账。

方案二、跟监管机构合作

Web3笔记:此次追偿成本应该非常巨大,在原本就损失很多的情况下,到最后能追回多少?

这个案件发展很快,每天都有新的声音。我们每天都会关注法院的信息和主流新闻媒体的动态消息,比如《华尔街日报》《金融时报》,也包括New York Times。

这些信息渠道的来源非常重要。

再说刚才您的问题,这个难度有多大,能得到什么成果。

John先生,新任FTX的CEO,2000年曾处理过安然事件。他的经验我们可以借鉴。当时他在破产清算阶段收回很多钱,其中就包括让花旗银行向安然支付16亿美金,因为花旗银行给安然提供“误导信息”(misleading information)。花旗银行和安然的诉讼以16亿美金和解告终。所以,我期待John先生会做类似的工作。当时,John先生处理安然事件的回款率是0.56美分/1美元。当然,这与FTX事件情况不同,只是将John先生处理过的安然事件做一个参考。

现在很多披露的数据不太乐观。FTX账上没有太多资产,很多人纠结这个问题。如前所说,我们可以想John能做什么,当然,行业不同,不能完全类比,但这个数据可以参考。【编辑补充:根据最新John先生的法庭申请,在FTX的冷钱包里发现金额巨大的数字货币。】

回款将是一个漫长的过程。现在法律上的一个可能争议点是,有些人在破产的前后阶段将资产提走。美国破产法有“追回条款”,就是将一定期限内已付出去的不合理的资产追回来。如果有一笔特别大的资金在破产申请前后的时间点转出交易所,那John会怎么办?有没有可能把这笔钱追回来?

另外,FTX还有很多海外权益,各种牌照。这些将来都可能会出售。

Web3笔记:区块链具有可追溯性,不可篡改,不可能抹除。这是否对我们的清偿、追偿是有利的?

丁杰:这个领域我不是专家,但我可以回答的是,周一(2022年11月14日)就这个问题我们和几家全球知名的专业资产追回公司(Asset Recovery Firm)分别电话会议沟通。这些机构最擅长的地方就是在做资产追回(Asset Recovery),可能有几十年甚至上百年的历史。

回到刚才的问题,假设我们真组建了一个委员会,可能就有一些我们华语圈独有的、自己的信息。我们可以将这些信息提供给这些资产追回公司,或者John先生已经聘请的资产追回公司,或者与全球其他的监管机构合作,就有可能将这些资产追回。但是要知道,坐不了便车,外国的专业服务机构一定会收费(无论是前端,还是后端),如果我们没有足够强的委员会支持,这件事就很难推进。

方案三、团结一切可以团结的力量

Web3笔记:此次国际追偿行动发起的背景、团队是什么样的?包括您说意见领袖很重要,在这个领域您有没有找到几个意见领袖?

丁杰:有,确实有这样的人,非常积极在他们身边推荐按照这种方式去做,一直对行业有很大的期待和期望。其中,一个老大哥是我非常尊敬的人。

意见领袖不仅需要在加密货币、区块链和Web3行业有名声,还需要他在中国社会的名声非常好,要对行业有信心、有信仰、有理想。比如,你有1个亿美金,行业里的人都很信任你,其它非行业里的人也很信任你,那你就可以站出来。

有些机构或者个人相对比较敏感。有些机构不想在律师费或者境外专业机构上花任何费用,同时又想参与到团体里面。有些认为,参与团体可能很多信息需要向团体开放,那是否代表我的信息会被圈子里所有人知道。所以会有很多矛盾和顾虑。在遭受FTX的打击后,很多人没有继续推动的心力。

到目前为止,我们团队做了很多公益事业,无论量级,只要向我们团队咨询的,基本都会给一个大的方向,应该去怎么做。当然,我们毕竟不是慈善团队,帮助债权人出面做这项工作需要有法律顾问协议的制约。这也是律师职业的要求。

我们事务所和境外很多机构合作,领英上的国际上的法律圈对FTX的事都非常积极。这件事非常新颖、前沿、具有挑战性,拥有创造历史的价值,所以大家都在帮助别人。比如我们的几个电话会,有一家律师事务所Appleby,是在BVI离岸地最知名的全球顶级律所之一。我们与Appleby的合伙人律师经常邮件往来,这次会议长达几个小时。这些会议、邮件我们并不收取律师费,互相分享、互相支持,而且关键的是,我的老大哥以及他的朋友们也参加了这样的会议。我们通过这样的方式想去给行业的领军人物、圈子里的朋友们,最准确的、第一手的、最能解决问题的方式。到现在为止,我们都是公益来做。

方案四、聪明地用好国际律师团队

Web3笔记:为这次国际追偿行动,拟配备一支什么样的律师团队?

丁杰:第一,我们事务所有涉外经验的、优秀的、一线的律师我们都在用。我们段和段律师事务所成立于90年代,是在中国设立的第一家涉外律师事务所。创始人段祺华先生是我的师兄,是第一个在美国华盛顿州拿到外国法律顾问的外国人,也曾经是中国全国政协委员,是非常值得尊敬的法律前辈。我们段和段现在有1000多名律师,只要我们愿意行动,所有律师都会是一把好手。段老前两天给我发信息说,丁律师,这是特别前沿的案子,我支持你。可以说,我们得到了法律圈的很多前辈和律师朋友们的帮助。事实上,我们团队发布的很多重磅文章,都有来自我们段和段其它办公室的、拥有境内外工作、学习背景的律师的支持。

第二,海外律所。全球顶级律所Appleby,曾是天堂文件事件的律师事务所,全球政要其实都是在雇佣他们,以做海外架构闻名。另一家我曾经服务过的英国“神奇圈”律所之一,我本人在那边服务了三年。我也有幸在当时作为小组成员部分参与了2008年的雷曼事件,所以我知道像这样的一个全球性的破产重组要用多大的力量?多大的资源?还有一家全球顶级的事务所,该所比较擅长资产追债,曾经代表贾跃亭先生的债权人,为债权人挽救了相当大的损失。另外一家总部在纽约的律所,是2000年安然事件代表律所之一。

需要指出的是,FTX破产案件的主审法官Judge John T Dorsey,是新任法官,之前一直做律师。他执业超过20年的律师事务所是特拉华州Young Conaway Stargatt & Taylor, LLP。是否有利益冲突不能代理暂且不论,如果这个华语区的小组能成立,我建议一定要派代表在第一时间飞到美国去,先去拜访一下他们。

前两天有朋友跟我讲,你们给的这个名单,基本是全世界最顶级、最昂贵的律师事务所,那这不就是砸钱嘛。这不是成立委员会之后砸钱去聘用最贵的律师事务所帮我们做这个事情吗?有这个必要吗?

那我就说一句,他没有仔细看我的方案。现在跟大家释明:

第一,正是因为我们能提供这样的事务所名单出来,就表明我们是有这样的平台和能力去做大事儿。要不要用这些律所,怎么去用这些律所呢?是要看我们过去的经验和判断。如果不是专业律师,没有受过法律训练,没有做过跨境项目,那对美国律师收费标准是不清楚的。如果不清楚这个案件本身的难度到底有多大,就不知道美国律师会在这个事情上花多少个小时,收多少钱。我举个最简单的例子,也是我们2015、16年成立的某头部币圈机构请美国律师。老板说“请美国律师从纽约飞过来,差旅费我们都包”。美国律师飞过来。走了很高兴,回去以后,发了一个账单过来。来了三个人,从出门开始跟你计费,一直记到从中国回来到家门口。律师平均小时费率达到1300美元,三个律师一起坐飞机商务舱12个小时,3900美金一小时,你算算这一趟,中国老板付了多少钱出去?所以很多人看新闻,蛮有意思的,说某西海岸大公司请的纽约律师在东岸,请东岸律师要飞到西岸去开会。大公司直接派一个私人飞机过去了。为什么派私人飞机过去?主要是省时间,更划算,更便宜。我们的大多数中国老板没有这个经验,绝大多数公司里的法务没有做过涉外业务,外聘的律师也可能没有跟华尔街的事务所打过交道,不知道这些“行业”规矩。

第二,我们要知道怎么用这些律所,并不是去砸钱,是知道怎么用最少的钱用到最好的人,甚至我们都可以不用。委员会的法律顾问,要做法律开支的“守门人“,为小组成员把关 :不花不必要的海外律师费用、用最小的成本解决最关键的问题。比如一个会议,要来四个美国律师,我代表客户做的第一件事,可能就是只让一个专家来,其他三个不用来。因为这件事情只有一个人是专家,为什么要三个律师陪着?这个道理很多人是不知道,但是”省钱“的作用很大。

第三,美国律师当中忽悠的人很多,参差不齐。我反过来举个例子,可能不是很恰当。假设一个美国公司到河南某市投资项目失败了,他很着急,要找律师,你猜他找什么人,他就找云南省某个市的一个小所找了一个律师,跑到河南去处理一个三四亿大的楼房的案子。这个事情的成功概率高吗?

第四,真正厉害的律师要知道那边的游戏规则,绝对不是“工具人“,绝对不是只给你写一个法律文件,就交上去交差的。你需要懂得这个地方规则。比如说我也看到朋友推荐一些做这个案子的美国律师,简历一拿出来,做移民的都出来了。当然也有比较不错的,比如说做诉讼,也要看是做州层面的诉讼,还是做联邦的诉讼。看了之后我发现很多人可能仅处理美国本土案件、甚至只处理他那个州的案件的,他并没有了解到外国的客户的需求是什么,那怎么能行?

所以,在选择律师和管理律师的问题上,没有经历过法学训练,没有涉外经验,没有在国外生活过、学习过的,是做不了的。

Web3笔记:涉及的问题既复杂、内容又多,还是跨境、多语言。这比雷曼、安然事件要复杂的多。

丁杰:当然,我经常跟我的朋友们说,你们其实都可以去与这些律师沟通。但是第一个问题我建议问,你持有几个比特币?

这些律师理解“什么是比特币”都需要很久。都要打官司了,你不想说你花钱请一个律师,让这个律师从无到有学习“什么是比特币”,还要计时向你收费。好多人不理解我这个观点,他觉得自己可以直接在美国请律师,为什么还要在中国需要请像我们这种角色的中国律师来做这件事情?

因为我们现在的工作、其他基础的工作完全不需要美国律师,甚至后边的工作也并不一定需要美国律师。

Web3笔记:实际您是管花钱,也管配置律师?

丁杰:简单来说,对。这个角色非常重要,帮助“管钱”、“配置有必要的律师”,帮助掌握项目的进度和走向。

我也跟客户讲,其实到了做某些商业决策的时候,并不一定需要美国律师的参与。

比如说破产程序,有些资产你要买,你同意还是不同意啊?如果我们有发言权,觉得这个事儿不反对,那我们为什么要额外花钱请美国律师帮我们写文件说反对意见呢?我们不动,这笔钱省下来。

如果是涉及到100亿的一个买卖的时候,我会建议要请很牛的律师,要用很强语言,要提出自己的方案。因为这是涉及到我们最大的利益,这个钱要花在刀刃上。

所以还是回到那个问题。这不是砸钱,是怎么用最聪明的钱去办最大的事,怎么把这个钱花的性价比最高。

转变思维,拥抱监管

Web笔记:这两年圈里面项目实际上挺多的,为什么FTX项目影响最大,引发的国际关注最大?跟此前的这些项目有什么不同?

丁杰:第一,Sam出自于美国精英阶层,从小到大接受的都是精英主义的教育。Sam非常聪明,就是最开始钱可以在大中华地区来融资起来,项目快速做起来。但是如果做大,一定要到国际层面上去。所以为什么要去华盛顿DC呢?为什么要去国际平台?这是因为他知道,做大就会安全,跟这些美国政客走的近,就会安全。他非常清楚这个世界的游戏规则。他是一个非常精英的人,FTX本身就是跟我们之前看到的那些跑路项目是很不一样的。可能是我们国内或者是韩国圈钱的情况非常的多,那这个本身是不一样的。

第二,Sam建立FTX的过程,我认为,从客观来讲,他还是做了一些对行业不错的事,不能全盘否定。

Web3笔记:之前好多人安利FTX,都认为非常有潜力的。

丁杰:对,Sam做了一定有意义的事。比如说在美国国会作证,让很多人去了解不同的声音,了解Crypto。FTX倒塌事件本身,我们还是要辨证来看。

Web3笔记:FTX拿了很多牌照,拿牌照的过程也是一种推广的过程。

丁杰:没错,包括为什么后来美国人这么多人愿意买加密资产,因为Sam知道西方人的想法。其实一定程度是因为他看到西方国家主流社会喜欢什么。喜欢体育,那就支持体育,喜欢明星,好,那就签几个明星。做了很多类似的事。

其次,Sam很懂推进行业的发展,做了一定的贡献。这跟其他跑路项目也不一样。当然,他也有“骗”的成分,包括美国司法部、司法部长都说要调查。最近还出来新闻说美国要把Sam从巴哈马带回到美国讯问。

辩证来看,Sam是有一定能量的,曾经是有真东西的。其他的项目可能从头到尾都在造假。

Web3笔记:Sam让人感觉他在做真事,那他怎么又出了这样的项目。有没有研究是什么原因?大家说是币安,就是一场货币战争?

丁杰:首先他肯定自己是有问题的,他借款给关联公司是已经被证实的。其次,动用客户资产肯定是不应该的。既然做了,就是不对的。

Web3笔记:整个FTX事件对币圈或者Web3的影响,后续会进一步发酵出什么?就像雷曼能引发金融危机,那FTX会产生哪些深刻的影响?

丁杰:首先我觉得是一种觉醒,对行业里面的人更加是一种觉醒,要不要拥抱监管。2019年的时候赵长鹏(对此)不置可否,但现在其实已经明显感到他的态度已经松动了。其实监管是要拥抱的,而且需要有更严格的监管出来,(加密资产)不应该游离在法律之外。

这里中西方文化有巨大的差异。西方文化是认为有了监管,这个行业发展更健康。东方思维是有了监管,一部分人发财,但是大部分人发不了财,尤其是对后半部分的认知成为了主流:一有监管就不好发财了。这就是需要觉醒之处。

如果美国将来能有一个很好的监管体系,我们的行业在全球一定会有大的发展。因为客户的资金是安全的,机构才愿意投你这个行业,愿意看你这个行业。大的钱还是来自于机构,不是吗?

当然,这次FTX的事件让很多大的机构受巨大的损失。昨天我看彭博社的新闻,其实也提到很多主流投资机构,最近这几年可能都不会再考虑投这个行业。这只是一种说法。从长远上来看,赵长鹏在推特上也讲过,Let‘s rebuild.

我们重建。重建什么呢?我个人可以接一句,我们可以重建一个更加可靠的监管体系,更好地保护投资者,更好地保护大家的利益,不能让行业流离于法律之外。这样的思维转变,其实对我们大中华区的投资者来说,无论是我的朋友还是没有见过的朋友,都会有巨大的挑战。思维需要转过来。

Web3:FTX事件之后,中国香港地区以及各个国家好像都有一些反应。中国在这方面貌似是失声的。

丁杰:就法律角度,跨境破产、跨境重组本身就是超高难度的法律领域,这还只是针对传统行业。我国在跨境破产、跨境重组方面有经验的本土律师很少。我算是比较幸运的之一吧,参与过几个还算有影响力的案子。

Web3笔记:感觉Sam对加密缺少信仰,交易员出身,喜欢赚钱,拿钱去生钱,但交易哪有一直是赚钱的。中国很多出现资金链断裂的项目都是挪用资金。

丁杰: 这也有一个插曲,我没记错的话,FTX有一个关联公司在美国申请了牌照,在CFTC的监管之下。嗯,那家公司是没有问题的。所以这也是为什么,我的观点是,如果一个行业能够在一个比较稳定的监管环境下去生长、成长,对客户、对散户、机构都是有很大的帮助的,是有很大的保护的。

联系方式

QQ:1624000000 邮箱:1624000000@qq.com 微信16538900008 电话:16538900008

转载请注明:库什域名-元宇宙域名热荐网 » 区块链资讯 » 律师观点:华语区受害者和机构跨国追偿中的难点和解决方案

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

发表评论